Peter Bo Kiaer /28/06/2012

Una nueva conferencia en torno

a la Unión Europea y una nueva ronda de ridiculización “moderada” por parte de

Alemania de aquellos países de la eurozona que arrojan peores rendimientos,

como es el caso de España.

¿Por qué nadie reconoce el

papel de Alemania a la hora de crear trampas bajistas como la burbuja

inmobiliaria española? La mayoría de nosotros estamos

de acuerdo en que el origen de la burbuja se halla en la convergencia de los

rendimientos europeos que desembocaron en la creación del euro.

No obstante, cabría alegar que

el pobre crecimiento continuado en Alemania provocó el error del BCE al apostar

por el lado bajista de los tipos, en un intento por impulsar el crecimiento.

Todo ello dio paso a un largo periodo de tiempo durante el cual España contó

con tipos de interés negativos que pusieron por las nubes los precios de la

vivienda.

La convergencia

Vamos a echar un vistazo al

gráfico 1 (ver arriba) que figura más abajo y a observar los niveles de los tipos de interés

en España, Italia y Portugal. Vemos que se han desplomado desde el nivel del

12% en 1995 hasta en torno al 4% en 1999. Se trata de una caída masiva, con

enormes efectos en la economía.

Ahora vamos a echar un vistazo

al gráfico 2, en el que observamos la caída de los diferenciales a largo plazo,

en este caso representados por los diferenciales estatales a largo plazo en la

parte inicial del gráfico, que empezó a elevar el incremento anual de precios

de la vivienda desde el nivel del 0-2% hasta el nivel del 5%. Todo ello supuso

un cambio en el mercado de la vivienda.

Si se presta dinero a un

rendimiento inferior al aumento de precio, sumado a la inflación, la inversión

en activos inmobiliarios es la conclusión obvia. Todo el mundo querrá

"participar", ya sea como especulador o comprando vivienda para

ocupar. El segundo efecto es que uno optará por todo el apalancamiento que sea

posible, puesto que eso solo hará la inversión más jugosa si cabe.

La responsabilidad de Alemania

en la creación de la burbuja

En las circunstancias

actuales, algunos de nosotros tendemos a olvidar que Alemania atravesó una

situación desesperada durante más de una década tras la reunificación con la

antigua Alemania oriental. La formación de la Alemania reunificada en 1989 se llevó

a cabo en condiciones pésimas. Para empezar, se establecieron los mismos

sueldos para los que vivían en la antigua Alemania oriental, ¡a pesar de que su

productividad era solo el 10% de la productividad de la Alemania occidental!

Esto pasó factura al país y las consecuencias se prolongaron hasta el nuevo

milenio. De este modo, se puso a prueba al BCE, que bajó los tipos para ayudar

a Alemania a costa del riesgo al que se expuso a otros países de la eurozona.

Hoy podemos ver en los mercados las consecuencias de los contratiempos

monetarios de aquella época.

El BCE tuvo que crear unos

tipos de interés de talla única y, durante mucho tiempo, optó por centrarse en

el eslabón más débil: Alemania. Los tipos de interés se guiaban por el pésimo

crecimiento del PIB alemán aproximadamente desde 2001 hasta 2007 (un

crecimiento medio del 0,5%; ver recuadro azul en el gráfico 3).

Ofrecer un salvavidas a

Alemania tuvo unas consecuencias nefastas para países como España. Si

observamos el gráfico 3, es evidente que el tipo del BCE al principio de la

década de los 2000 y el tipo bajo de finales de la década de 1990 estaban por

debajo del índice de inflación de España. Esta política no es nada aconsejable

y demuestra que la talla única no necesariamente se ajusta a todo el mundo, al

menos no en cualquier momento. Este periodo surgió a raíz de la convergencia de

los rendimientos de bonos a largo plazo, mientras los tipos reales negativos

siguieron alimentando el fuego.

El boom inmobiliario extremo

En el gráfico 4 observamos

cómo el boom inmobiliario siguió subiendo como si fuese a llegar a la luna

(Houston, ¡tenemos un problema!). Partiendo de un nivel de 20.000 al mes en la

década de 1990, el boom inmobiliario se impuso de verdad con la llegada del

nuevo milenio. ¡La producción mensual aumentó de 20.000 a casi 60.000 al mes!

Esto supuso un crecimiento enorme.

Si observamos ahora el gráfico

5; parece que en el periodo que va desde el 2000 al 2010 se construyeron en

torno a unos 3 millones de casas de más en España. Van a hacer falta muchos

años para absorber este excedente.

La explosión de la deuda

Los bancos estaban ansiosos por

participar en el boom prestando dinero a espuertas. En el gráfico 2 vemos cómo

el rendimiento se desplomó a índices del 3,5-4 por ciento y las entidades

bancarias podían como mínimo financiarse a los tipos del BCE o incluso a

niveles algo más bajos.

En el gráfico 6 vemos cómo la

financiación del mercado inmobiliario de la vivienda repuntó desde los 100.000

millones de euros hasta los 650.000 millones de euros en el transcurso de 10

años. Por el contrario, el PIB nominal creció solo algo más del doble.

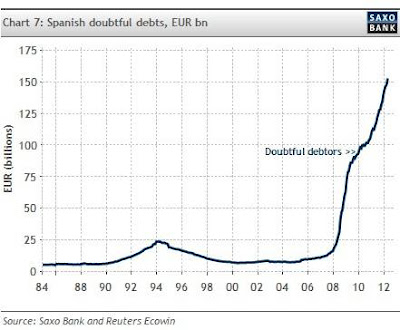

El hecho de que los bancos

infravaloraran el riesgo es uno de los grandes lastres de la economía actual.

Por aquel entonces, los bancos podían pensar que el margen era suficiente, pero

ahora sabemos que la realidad es bien distinta (véase gráfico 7). Con todo, a

día de hoy no existe capital suficiente para tapar el agujero del mercado

inmobiliario. El nivel de endeudamiento de los deudores de dudoso cobro ha

aumentado exponencialmente, por decirlo con delicadeza, de 20.000 millones de

euros hasta más de 150.000 millones de euros en menos de 5 años y es esto lo

que está matando a los bancos.

Conclusión

Los tipos de interés del BCE

se bajaron adrede para beneficiar a Alemania, pero su impacto en la economía

española durante un amplio marco temporal preparó el terreno para el

crecimiento de una burbuja inmobiliaria enorme y duradera. Si observamos la

tendencia a largo plazo, parece que en este momento existen alrededor de tres

millones de viviendas de más en España. La excesiva predisposición de los bancos

a prestar capital ha regresado para atormentarles. Nos encontramos en el

preludio de una larga época de penurias para España hasta que este lío se

desenmarañe.

No hay comentarios:

Publicar un comentario